HOME > 2018年10月

2018年10月

海外の口座情報が国税庁に筒抜けになった?

2018年10月12日

ちょっと前であれば、日本人が持つ海外の銀行口座の情報は、国税庁などの日本の税務当局にはわからない、といわれていました。しかし、2018年9月末から、CRS制度がスタートすることにより、日本人が持つ海外の銀行口座の情報は、日本の税務当局が捕捉することができるようになりました。

海外口座は国税には知られにくかった

これまでは、日本人が海外にもつ財産についての所得は、たとえ申告が漏れていても日本の税務当局にはなかなかわかりませんでした。

海外口座や海外資産に関する情報がなかなか入手できなかったことがその一番の原因です。

この傾向は、日本だけではありません。各国の税務当局も同じ悩みを抱えていました。

富裕層の中には、さらにいわゆるタックスヘイブン(租税回避地)呼ばれる国などを経由させることで、資産やお金の流れを捕捉されにくくするということを行なっている人もいると言われてきました。

2018年9月から日本でもCRS制度がスタート

海外口座情報がわからないという同じ悩みをもつ各国の税務当局は、お互いに預金口座情報を交換する「CRS(共通報告基準)」制度という仕組みを作りました。

それぞれの国の金融機関に開設された相手の国の者の口座情報を、年一回自動的に交換するものです。

たとえば、日本に開設されたイギリス人が作った口座情報を日本からイギリスの税務当局に年一回送り、イギリスに開設された日本人の口座情報をイギリスが日本の税務当局に年一回送るという具合です。

この情報交換が、このCRS制度に加盟したすべての国の間で行われ始めました。

日本は、2018年9月末までに、第1回の交換を行ったようです。

タックスヘイブンも加盟

このCRS制度には、主要国だけでなく、タックスヘイブン(租税回避地)とされてきた次の国なども参加しています。

たとえば、バージン諸島、ケイマン諸島、パナマ、シンガポール、香港などです。

海外での資産隠しや所得隠しが発見される?

このCRS制度により、今までのように、相手国にいちいち個別に情報の請求をする事なく、定期的に最新の口座情報が送られてくるのです。

預金、証券、保険などの金融口座の名義、住所、残高、利子、配当の年間受取額などの情報です。

その結果、これまで税務当局が気づいていなかった海外の隠し資産や、隠し所得が発見されやすくなったのです。

つまり、自分の資産が世界のほぼどこにあっても、税務当局に捕捉されるようになったのです。

海外での所得も日本で申告が必要

日本人(居住者)は、日本を含めたどの国における所得も、その国における申告だけでなく、日本でも申告しなければなりません。

たとえば、アメリカで所有する不動産を売却して利益が出たときには、アメリカでの申告が必要なだけでなく、日本でも申告が必要です。

外国税額控除で二重課税に対応

外国でも申告し、日本でも申告するというのでは、外国で払った税金と、日本で払った税金と二重課税になるのではないかと思いますね。

そこは、税制も考えています。

「外国税額控除」といって、日本での申告時に二重課税の調整のために、一定額を税金から引く制度が設けられています。

確定申告で外国税額控除を適用します。

追加:55万件の海外口座情報を入手

2018年10月15日の日本経済新聞の記事によると、国税庁は約50カ国・地域の金融機関にある日本人の口座情報約40万件を入手したそうです。

→その後国税庁が9月に行われた初回の情報交換で、64の国・地域から、日本人が現地に持つ口座55万705件の条を得たと発表しました。

地域別では、アジア・大洋州(太平洋上の国家など)が29万件超、欧米・NIS諸国(旧ソビエト圏)が20万件超となっています。

すごい数ですね。

まとめ

まだCRS制度に加盟していない国もあるものの、この制度によって海外口座を税務当局がほぼ捕捉できるようになりました。

これで、「課税逃れのために海外口座開設する」というスキームが通用した時代は、まもなく終焉を迎えるのてはないでしょうか。

もし、海外で所得が発生した場合には、日本でも正しく申告をしましょう。

【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| その他税金関連

|

2018年10月から「健康保険被扶養者届」に添付書類が必要になった

2018年10月24日

こんにちは。名古屋市緑区の税理士 米津晋次です。今回は、税金の話題ではなく、健康保険についての情報です。

届出に証明書類の添付が必要に

日本年金機構によると、2018年(平成30年)10月1日から「健康保険被扶養者届」を提出際の添付書類の取扱いが変更となりました。

どう変更されたかというと、「健康保険被扶養者届」による被扶養者と認定するかどうかの判定は、添付された証明書類に基づくことになったのです。

つまり、「健康保険被扶養者届」を提出する際には、指定された添付書類が必要になったのです。

これまでは、「健康保険被扶養者届」を提出する際には、被扶養者の条件を満たしていることを申し立てするだけで認定されていましたから、今回の変更により、健康保険の被扶養者認定の基準が厳しくなったといえるでしょう。

健康保険被扶養者にするメリット

健康保険被保険者(保険料負担者)が病気になったりけがをしたとき、出産したとき、死亡したときには、健康保険から給付金が支払われます。

さらに、その被保険者の被扶養者に認定されていると、被扶養者の病気やけが、出産、死亡についても、健康保険から給付金が支払われます。

このように被扶養者に対しても給付金が支払われるだけでもメリットがあるといえるのでしょうが、それだけではありません。

健康保険では、被扶養者が何人いても、支払う保険料は全く増額されないのです。

いいかえれば、被扶養者は、保険料の負担を一切しないで、もしもの場合には、保険の給付を受けることができるのです。

これは大サービスといってもいい制度ですね。

ですから、多くの人ができるだけ少しでも多くの家族を被扶養者にしたがるのです。

「健康保険被扶養者届」に添付が必要になった証明書類

2018年10月1日以降に被扶養者の認定申請する場合には、被扶養者について、次の書類の添付が必要となりました。

続柄を確認する書類

続柄を確認する書類として、戸籍謄本または戸籍抄本が必要です。

ただし、次の場合は、添付が省略できます。

・被保険者と扶養認定を受ける人について、それぞれのマイナンバーを届書に記載した場合

・戸籍謄本または戸籍抄本により事業主が確認し、その旨を届出書に記載した場合

同居を確認する書類

同居を確認する書類は、通常不要です。住民票の写しの提出を求められることがあります。

ただし、提出日から90日以内に発行された住民票の写しでなくてはなりません。

収入を確認する書類

収入を確認する書類としては、課税証明書、年金証書、確定申告書などで、年間収入が一定の条件を満たしていることを確認できる書類が必要です。

でも、所得税の所得金額と、健康保険上の収入金額は異なりますよね。

所得税には、通勤手当や失業保険などの非課税収入がありますので、所得税の所得金額<健康保険上の収入金額となります。

したがって、これらだけでは、厳密な判定はできません。

失業保険や障害年金、遺族年金、傷病手当金などの非課税収入がある場合には、受取金額の確認ができる通知書等のコピーの添付も必要です。

ただし、次の場合は、添付が省略できます。

・所得税の扶養(控除対象配偶者、扶養親族)であることを事業主が確認し、その旨を届出書に記載した場合

・扶養認定を受ける人が16歳未満である場合

別居時の仕送りの事実と送金額が確認できる書類

別居している場合には、仕送り事実と送金額が確認できる書類として、次のものが必要とされます。

・振込の場合には、預金通帳のコピー

・送金の場合には、現金書留の控え

ここまで添付しなければならないとは、別居についてはかなり厳格にチェックされるということですね。

今までがいい加減だったのかもしれません。

ただし、扶養認定を受ける人が「16歳未満」か「学生」であれば、添付を省略できます。

そもそも健康保険被扶養者とは?条件は?

健康保険被扶養者とは?条件は?

健康保険の被扶養者の範囲は、簡単にいえば、被保険者(保険料負担者)の収入でその暮らしが成り立っている家族です。

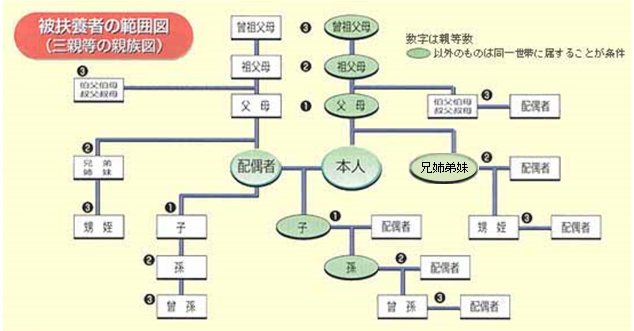

もう少し具体的に説明すると、次の図の範囲です。

緑色の範囲の人は、同居(同一世帯)でなくてもOKです。

それに対し、白色の範囲の人は、同居が条件になっています。

(出典:全国健康保険協会(協会けんぽ)ホームページ)

協会けんぽ以外の健康保険組合でも、ほぼ似たような条件となっています。

なお、配偶者には、戸籍上の夫婦でなくても、内縁関係の人を含むとされています。

所得税や住民税では戸籍上の夫婦でないと控除対象配偶者等になれませんから、この点については、健康保険の方が緩いですね。

ただし、後期高齢者医療制度の被保険者等である人(75歳以上)は、被扶養者にはなれません。

被扶養者の収入条件は?

【被扶養者と同一世帯の場合】

被扶養者認定を受けようとする人の年間収入が130万円未満で、かつ、被保険者の年間収入の2分の1未満である場合

【被扶養者と同一世帯でない場合】

被扶養者認定を受けようとする人の年間収入が130万円未満で、かつ、被保険者からの援助による収入より少ない場合

収入条件が拡大される人は?

被扶養者認定を受けようとする人が60歳以上または、被扶養者が障害厚生年金を受けられる程度の障害者の場合は、上記の年間収入の上限は130万円未満から180万円未満へ拡大されています。

今回添付が必要となった証明書類だけでは厳密な判定ができないのでは?

今回、添付が必要となった課税証明書や確定申告では判定できない場合があります。

それは、たとえば年途中で正社員からパートになって収入が少なくなった人です。

このような人は、本来は被扶養者になれるはずなのですが、課税証明書や確定申告書だけでは対象外になってしまいます。

課税証明書は、非課税収入がわからないだけでなく、1月1日から12月31日までの集計でしかなく、直近の状況を表していません。

これらの書類だけでは、厳密な判定はできないのではないでしょうか。

添付書類を多くしても厳密な判定ができないのですから、そうではなく、こんなときこそ「マイナンバー」を活用して、マイナンバーを通じて集まった多くの情報により厳密な判定をしてもらいたいものです。

被扶養者となっている人も証明書類が必要になる?

今回の変更は、新規で被扶養者の認定申請をする場合のものです。

新規だけが厳しくなるはずはありません。

きっと近い将来、すでに被扶養者となっている人も、毎年証明書類を提出するときが来るのではないでしょうか。 【投稿者:税理士 米津晋次】

※当ブログの記事は、投稿日現在の税制などに基づいております。その後改正があった場合には、ブログの記事が最新の税制に適合していない場合もございます。 また、当サイトのコンテンツについては、正確性の確保に努めてはおりますが、いかなる保証をするものではなく、弊所は一切の責任を負わないものとします。 したがって、当サイトのご利用については、自己責任で行っていただくようお願いいたします。(税理士 米津晋次)

人気ブログランキングへ

| その他

|

最新記事

| << 2018年 10月 >> | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | 31 | |||

プロフィール

税理士 米津晋次

アーカイブ

- 2026年02月

- 2026年01月

- 2025年12月

- 2025年11月

- 2025年09月

- 2025年08月

- 2025年07月

- 2025年06月

- 2025年05月

- 2025年04月

- 2025年03月

- 2025年02月

- 2025年01月

- 2024年12月

- 2024年11月

- 2024年10月

- 2024年08月

- 2024年07月

- 2024年06月

- 2024年05月

- 2024年04月

- 2024年03月

- 2024年02月

- 2024年01月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年08月

- 2023年07月

- 2023年06月

- 2023年05月

- 2022年12月

- 2022年11月

- 2022年09月

- 2022年08月

- 2022年07月

- 2022年06月

- 2022年05月

- 2022年04月

- 2022年03月

- 2022年01月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年09月

- 2021年08月

- 2021年07月

- 2021年06月

- 2021年05月

- 2021年03月

- 2021年02月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年08月

- 2020年07月

- 2020年06月

- 2020年05月

- 2020年04月

- 2020年03月

- 2020年02月

- 2020年01月

- 2019年12月

- 2019年11月

- 2019年09月

- 2019年08月

- 2019年07月

- 2019年06月

- 2019年05月

- 2019年04月

- 2019年03月

- 2019年02月

- 2019年01月

- 2018年12月

- 2018年11月

- 2018年10月

- 2018年09月

- 2018年08月

- 2018年07月

- 2018年06月

- 2018年05月

- 2018年04月

- 2018年03月

- 2018年02月

- 2017年12月

- 2017年11月

- 2017年10月

- 2017年09月

- 2017年08月

- 2017年07月

- 2017年06月

- 2017年05月

- 2017年04月

- 2017年01月

- 2016年12月

- 2016年11月

- 2016年10月

- 2016年09月

- 2016年08月

- 2016年07月

- 2016年05月

- 2016年04月

- 2016年03月

- 2016年02月

- 2016年01月

- 2015年12月

- 2015年11月

- 2015年10月

- 2015年09月

- 2015年08月

- 2015年07月