《コラム》金売買を使った消費税還付スキームについて思うこと

今回は、消費税還付スキームが題材です。

※令和2年度の税制改正で「居住用賃貸建物の取得等に係る消費税の仕入税額控除制度の適正化」が行われ、これにより、金の取引を用いた消費税の還付スキームはできなくなりました。

◆消費税還付を受けられないか

賃貸用マンションを購入した際には、多額の消費税を支払います。土地には消費税はかかりませんが、建物には消費税がかかるからです。

5000万円×8%=400万円

1億円×8%=800万円

これだけの消費税を支払うのですから、何とか消費税の還付を受けたいところです。

しかし、そう簡単に消費税の還付を受けることはできません。

消費税の申告で控除してもらえる支払消費税は、課税売上に対応するものだけだからです。

賃貸用マンションがすべて居住用なら、その家賃は非課税売上で課税売上は0円ですので、普通なら消費税の還付は1円も受けられないのです。

消費税還付スキームの歴史

しかし、そんな税制の規定でも、居住用マンションの場合でも、何とか消費税の還付を受けられないかと、従来からいろいろな消費税還付スキームが行われてきました。1,自販機設置の消費税還付スキーム

賃貸用マンションの敷地に自販機を設置して課税売上高を発生させるスキームがありました。「自販機スキーム」と呼ばれていました。

マンション購入課税期間から消費税課税事業者を選択します。

マンション購入課税期間から消費税課税事業者を選択します。そして、その課税期間に自販機を設置してその売上で課税売上をつくり、同時に非課税売上の家賃の発生を翌課税期間からにするようにして、課税売上割合を100%にし、支払った消費税の全額を還付を受けます。

さらに、課税事業者選択の最低継続期間である2年間を終了したところで、免税事業者に戻るか、消費税簡易課税制度を選択して、3年めの「課税売上割合が著しく変動した場合の消費税の調整」を逃れるというスキームです。

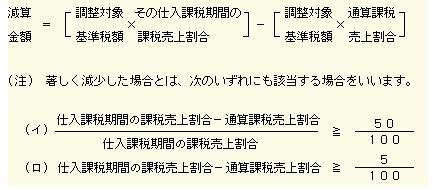

◆参考:課税売上割合が著しく変動した場合の消費税の調整

課税事業者が、100万円以上の一定の固定資産(「調整対象固定資産」といいます。)について支払った消費税額について比例配分法により計算した場合で、その課税売上割合が、その取得した日の属する課税期間以後3年間の通算課税売上割合と比較して著しく増加したとき又は著しく減少したときは、第3年度の課税期間において仕入控除税額の調整を行います。通算課税売上割合が著しく減少した場合には、次の金額を第3年度の課税期間の仕入控除税額から控除します。

(出典:国税庁HP)

居住用賃貸マンション投資の場合、通算課税売上割合がほとんど0%に近くなりますので、購入年度に還付を受けた消費税のほぼ全額を3年めの消費税申告時に支払うことになるので、この規定の適用を避けたいのです。

※調整対象固定資産とは、棚卸資産以外の資産で、建物及びその附属設備、構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品、鉱業権その他の資産で、消費税抜きの価額が100万円以上のものをいいます。

ただし、この「自販機スキーム」は、次の平成22年4月の税制改正により多くの場合、その効果がストップしました。

◆平成22年度の税制改正による「自販機スキーム封じ」

平成22年度の税制改正では、免税事業者が「消費税課税事業者選択届」を提出し、2年間の選択強制適用期間中にアパート・マンションなどの高額特定資産を取得した場合には、その後3年間は免税事業者に戻ること及び簡易課税を選択することが禁止されました。つまり、マンション取得後3年後に行われる「課税売上割合が著しく変動した場合の消費税の調整」を逃れることができなくなり、購入時に還付を受けた消費税は3年後に返還を求められることになりました。

※「高額特定資産」とは、消費税抜き1,000万円以上の棚卸資産又は調整対象固定資産をいいます。

【2,強制適用期間経過後にマンションを取得する消費税還付スキーム】

その後に考えられたのは、2年間の課税事業者本則課税強制適用期間適用後に居住用賃貸マンションを取得するというものです。平成22年度税制改正による「「自販機スキーム封じ」は、2年間の強制適用期間中にアパート・マンションなどの高額特定資産を取得した場合にのみ適用される規定でした。

そのため、自販機を設置しておいて、2年間の強制適用期間中ではなく、その後にマンションを購入して3年目の消費税の調整規定を逃れようとするものでした。

◆個人の場合の消費税還付スキーム

「消費税課税事業者選択届出書」を提出後、強制期間の2年を経過するまで待ち、その後に建物を取得することで消費税還付を受けます。◆法人の場合の消費税還付スキーム

法人を設立して「消費税課税事業者選択届出書」を提出後、3期を経過するまで待ち、その後に建物を取得することで消費税還付を受けます。いずれも、「自販機スキーム」と同様、家賃の発生を遅くして、取得課税期間の課税売上割合をできるだけ高くすることがポイントです。

◆平成28年度の税制改正による消費税還付スキーム封じ

平成28年度の税制改正で、課税事業者が、簡易課税制度の適用を受けない課税期間中に高額特定資産の購入を行った場合には、その高額特定資産の購入日の属する課税期間からその課税期間の初日以後3年を経過する日の属する課税期間までの各課税期間においては、事業者免税点制度及び簡易課税制度は適用しないこととなりました。わかりやすく説明すると、次のようになります。

(1)課税事業者を選択した2年間の課税事業者本則課税強制適用期間に限らず、高額資産を購入した場合には、3年目の消費税の調整規定を受けるようになった。

(2)基準期間の課税売上高が1000万円を超えたことにより自動的に課税事業者になった場合でも、高額資産を購入した場合には、3年目の消費税の調整規定を受けるようになった。

これにより、「2年間の強制適用期間経過後にマンションを取得する消費税還付スキーム」は封じられることになりました。

※高額資産とは、消費税抜き1000万円以上の棚卸資産または調整対象固定資産をいいます。

最新の消費税還付スキーム

過去2回の税制改正でもまだ封じることができない消費税還付スキームが考えられています。それは、金の売買を利用した消費税還付スキームです。

現状の税制での消費税還付成功条件

現状の税制で消費税の還付を受けるためには、次の2点を達成することが必要です。(1)マンション購入課税期間に課税売上をつくり、非課税売上を発生させずに課税売上割合を100%に近づける

(2)通算課税売上をほぼ100%にして、3年目の消費税の調整の適用を受けない

金の売買を利用した消費税還付スキーム

そこで登場するのが、金の取引です。金を売却すれば課税売上になります。

それだけでは、お金が足りませんのでどうするかというと、金を売却したらすぐに金を購入し、また売却することを繰り返すのです。

金の取引業者に対する手数料分手取り金額は減少していきますが、還付を狙う消費税額に比較すれば、手数料はとても少額です。

家賃収入の見込みが100万円で、金の売買を繰り返して900万円の課税売上を作れば、もう課税売上割合は90%になります。

家賃収入が1000万円の場合には、課税売上割合90%にするのに9000万円の課税売上を作らなければなりません。

そんなの不可能に思いますが、1週間に1回金を売買すれば、年50回できますから、1回130万円の金を売れば達成できてしまう計算です。

少額資金で充分可能なのです。

さらに、じつは、課税売上割合は90%も上げる必要がありません。

3年めの消費税額の調整規定の適用があるのは、通算課税売上割合が1年目の課税売上割合に対して50%以上変動した場合です。

1年目の課税売上割合が100%とすると、通算課税売上割合が50%を超えれるだけで消費税額調整規定の適用を免れるのです。

ということは、金の売買を利用すれば、少額資金で通算課税売上割合が50%超を達成するのは、とても優しいですね。

注意点といえば、余裕をみて、2年め、3年めの各課税売上割合を50%は維持することでしょう。

消費税調整規定の適用のある3年めを経過すれば、「消費税課税事業者選択不適用届出書」を事前に提出しておき、免税事業者に戻ったり、「消費税簡易課税制度選択不適用届出書」を事前に提出しておき、簡易課税制度の適用を受けるようにすれば、金の売買は不要になります。

金の売買を利用した消費税還付スキームのデメリット

金取引を利用した消費税還付スキームにはいいことばかりではありません。◆(1)金取引手数料と売却損の発生

金取引には手数料が1回15,000円程度かかり、さらに、売値と買値の差額(1.5%~2.0%ほど)は損することになります。もちろん、金には相場がありますので、売却益が発生することも稀にはあるかもしれませんが、売却損が拡大する場合もあります。

◆(2)税理士報酬の発生

また、この金を利用した消費税還付スキームをサポートする税理士に報酬が発生することが多いです。成功報酬として、還付消費税額の20%ぐらいを請求されるのが相場のようです。

◆(3)法人税では金取引による手数料や売却損を否認される可能性あり

会社というものは、利益を上げるためにいろいろな取引をするものです。このスキームの金の売買は、損をすることがわかっている取引を繰り返すという会社では本来ありえない取引をすることになります。

このような不自然な取引については、いくら税法上問題がないといっても、税務署側にはその取引による損金を否認することができるようになっています。

「同族会社の行為計算否認規定」といいます。

「消費税還付を受けるために金の売買を繰り返している」なんて話したら間違いなくこの規定の適用を受けることになるでしょう。

ただし、消費税の還付に限っていえば、この規定は適用になりません。

それは、この「同族会社の行為計算否認規定」は、法人税法や所得税法には規定があるのですが、消費税法には規定がないからなのです。

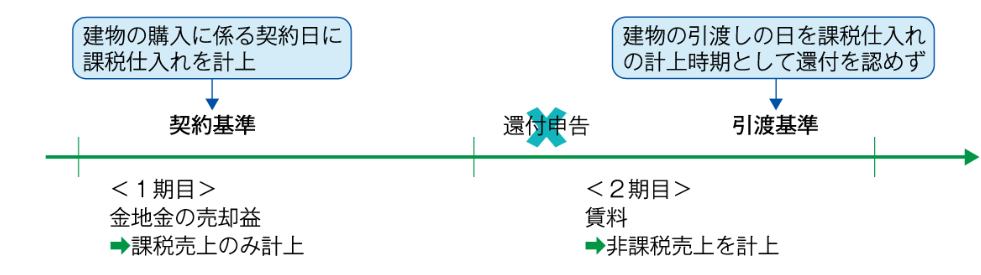

◆(4)税務署側による消費税を認めない事例

税務通信には、「取得した建物に係る課税仕入れの計上時期について,納税者が申告した「契約の効力発生」の日ではなく「引渡し」があった日であるとして,計上する課税期間のズレを指摘し還付を認めないケースもあるようだ。」という記事もありました。つまり、家賃が発生したときがマンションの課税仕入発生日という解釈です。

「同族会社の行為計算否認規定」を適用できないため、このような解釈を持ち出してきているのでしょう。

このような解釈が成立すれば、マンション取得課税年度に家賃収入といった非課税売上が発生し、消費税還付額は大幅に縮小することになります。

実際に、国税不服審判所の裁決例として、消費税の還付を受けるためだけの目的で,形式的に契約基準を適用することは認められないと指摘し、引渡しの日を課税仕入れの計上時期と判断して還付を認めなかった事例が(29年3月15日裁決など複数あります。)

(出典:税務通信)

金取引を利用した消費税還付スキームについて思うこと

確かに、現在の消費税法の規定では、法律上金取引を利用した消費税還付スキームには問題がありません。納税者からこのスキームを利用して消費税還付のサポートを依頼したい、とお願いされれば、やることになるでしょう。

しかし、このような法律の隙間をついたもので、本来の消費税のしくみから外れたものはするべきではないでしょう。

私は、自ら進んでこのスキームを宣伝することはしたくありません。

まして、大したノウハウも必要がなく、成功率が高いこのスキームに高額な成功報酬を税理士が請求するのもどうかとも思います。

このようなもやもやを解決するには、早くこの金取引による消費税還付スキームを防止する法的対策をしてもらうしかないでしょう。

消費税率アップよりも、先にこのような倫理的に問題のあるスキームを封ずることの方が先なのではないでしょうか。

※令和2年度の税制改正で「居住用賃貸建物の取得等に係る消費税の仕入税額控除制度の適正化」が行われ、これにより、金の取引を用いた消費税の還付スキームはできなくなりました。

【投稿者:税理士 米津晋次】